Inhaltsverzeichnis

- Allianz Index Select: Das Wichtigste in Kürze

- Einleitung

- Was ist die Index Select Police genau und wie funktioniert sie?

- Allianz IndexSelect Plus: Die Weiterentwicklung des Index Select

- Was sind die Allianz Index Select Vorteile?

- Was sind die Allianz Index Select Nachteile?

- Wie war die Index Select Wertentwicklung 2018-2023?

- Für wen ist diese Indexpolice geeignet und welche Alternativen gibt es?

Einleitung

Beim Index Select handelt es sich um einen Tarif innerhalb der Produktgruppe „klassische Rentenversicherung“, den die Allianz seit einigen Jahren anbietet. Dieser Tarif kann für alle 3 Vorsorge-Schichten – also als Rürup, Riester, Direktversicherung sowie als Privatrente – abgeschlossen werden. Mittlerweile haben auch diverse andere Versicherer sogenannte „Indexpolicen“ in ihrem Produktportfolio, so beispielsweise die Stuttgarter Versicherung oder die Condor.

Einhergehend mit der wachsenden Popularität des Anlagekonzeptes mehren sich auch die negativen Stimmen, die vor dem Abschluss von indexbasierten Policen warnen oder Tarife dieser Art sogar als Mogelpackung bezeichnen.

Natürlich werde auch ich in meiner täglichen Beratungspraxis immer wieder gefragt, wie ich zu dem Konzept stehe, ob ich es empfehle und wenn ja warum. Eine eindeutige Antwort hierauf kann es nicht geben, denn wie so oft kommt es auch hier auf den Einzelfall an.

Es gibt durchaus Kundengruppen, bei denen eine Indexpolice in Frage kommt. Bei anderen Kunden hingegen wäre von einem solchen Abschluss eher abzuraten.

In diesem Beitrag stelle ich Ihnen das Produkt Allianz Index Select und seine Funktionsweise kurz vor und erkläre Ihnen sowohl die Allianz Index Select Nachteile, als auch die Allianz Index Select Vorteile und schlussfolgernd meine Empfehlung, für wen sich eine solche Index Rente eignet bzw. welche Alternativen es gibt.

Was ist die Index Select Police genau und wie funktioniert sie?

Das wichtigste zuerst: Index Select Tarife sind keine fondsbasierten Altersvorsorgeprodukte! Bei dem Index Select handelt es sich auch nicht um eine Fondspolice. Das Wörtchen „Index“ in der Bezeichnung hat auch nichts mit ETFs (Indexfonds) zu tun. Insofern ist die Namensgebung des Produkts leider sehr irreführend und die Allianz wird meines Erachtens hierfür zu Recht von Einigen kritisiert.

Beim Tarif Index Select handelt es sich – wie oben bereits angemerkt – grundsätzlich um einen klassischen Tarif. Das bedeutet, dass die Beiträge des Sparers in den konventionellen Anlagestock der Allianz eingehen. Dieser setzt sich – wie bei anderen Versicherern auch – überwiegend aus Staatsanleihen mit derzeit immer noch vergleichsweise niedrigen Renditen zusammen. Lediglich die Überschüsse, also die jährlich von der Allianz am Kapitalmarkt erwirtschafteten Gewinne, werden über Optionsgeschäfte in den europäischen Aktienindex Eurostoxx 50 bzw. in den amerikanischen Aktienindex S&P 500 oder in eine Kombination aus beiden Indizes investiert.

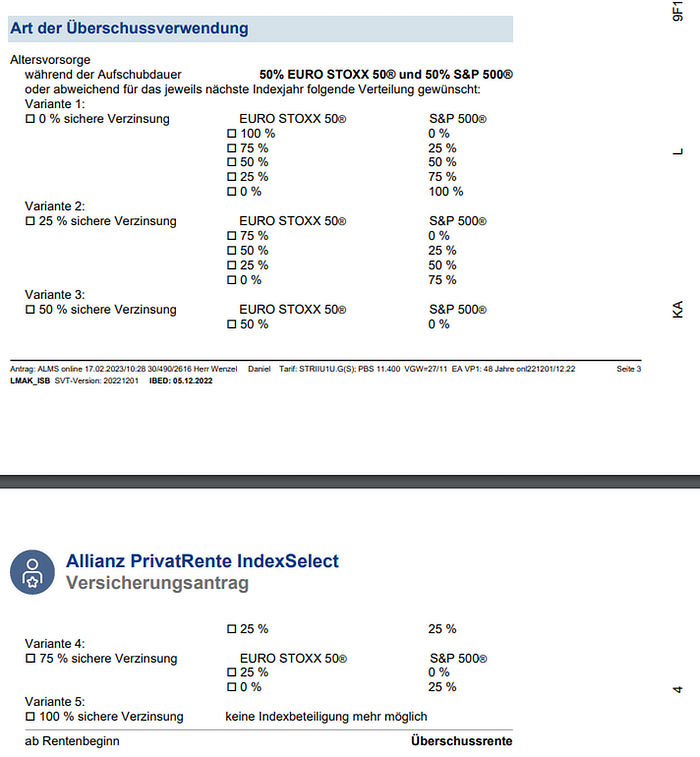

Der Kunde hat dabei für jedes Jahr im Voraus ein Wahlrecht, ob er an der Wertentwicklung eines der beiden Indizes oder einer Kombination aus beiden Indizes partizipieren möchte oder ob er stattdessen eine sichere Verzinsung vorzieht. Auch eine Kombination aus Indexpartizipation und sicherer Verzinsung ist möglich.

Die Art der gewünschten Überschussverwendung wird bei Abschluss festgelegt und kann dann einmal jährlich verändert werden:

Die Partizipation an der Wertentwicklung des Index ist nach oben durch einen sogenannten „Cap“ begrenzt. Dessen Höhe wird von der Allianz jährlich neu festgelegt. Aktuell (für 2023) liegt er für den Eurostoxx50 bei 2,40 % und beim S&P 500 bei 1,90 %.

Eine weitere Gewinnbegrenzung stellt der sogenanntre Partizipationssatz dar. Auch diese wird von der Allianz jährlich neu festgelegt und liegt aktuell (für 2023) bei 75 %.

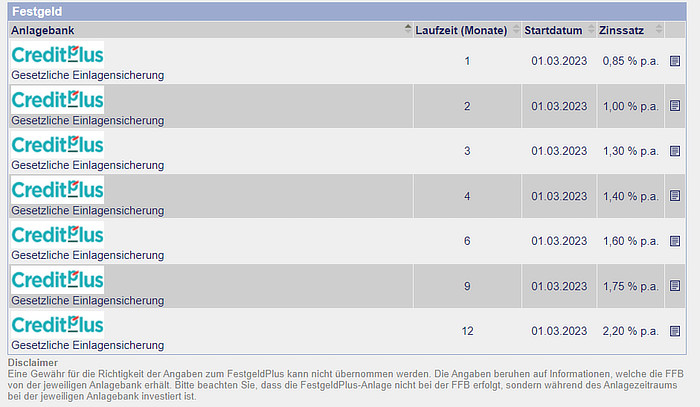

Die sichere Verzinsung liegt im Jahr 2023 unverändert bei 2,25 % p.a.

In der Tarif-Variante „Index Select“ besteht eine Mindestgarantie von 90 % der eingezahlten Beiträge zum Rentenbeginn.

Und so erfolgt die Berechnung der Wertentwicklung:

- Schritt 1:

Zunächst werden für jeden Monat des Jahres die monatlichen Renditen des zugrundeliegenden Index (Eurostoxx 50, S&P 500 oder eine Kombination aus beiden) ermittelt. Hinweis: Die Indexkombination erfolgt in 25 %-Schritten. - Schritt 2:

Anschließend werden die Monate mit positiver Rendite betrachtet. Lag die positive Wertentwicklung unterhalb des von der Allianz festgelegten Cap, so wird die gesamte positive Rendite berücksichtigt. Lag die Wertentwicklung über der Höhe des Cap, so wird als Rendite für den betreffenden Monat die Höhe des Cap berücksichtigt. - Schritt 3:

Nun werden die in Schritt 2 ermittelten und ggf. korrigierten (auf den Cap beschränkten) positiven Monatsrenditen zueinander addiert. - Schritt 4:

Von der in Schritt 3 ermittelten Summe werden nun sämtliche negativen Monatsrenditen aus Monaten mit negativer Wertentwicklung in voller Höhe subtrahiert. - Schritt 5:

Sollte das in Schritt 4 ermittelte Ergebnis positiv sein, so wird es mit der aktuellen Partizipationsquote multipliziert und dem Vertragsguthaben gutgeschrieben. Sollte das Ergebnis hingegen negativ sein, so wird das Jahresergebnis „genullt“, also keine Verluste gutgeschrieben.

Die auf den ersten Blick sehr komplex erscheinende Wertentwicklung werde ich weiter unten anhand von Beispielberechnungen nochmals verdeutlichen.

Allianz IndexSelect Plus: Die Weiterentwicklung des Index Select

Die Funktionsweise der Tarifvariante „IndexSelect Plus“ ist grundsätzlich dieselbe wie beim Index Select. Auch hier werden positive Erträge aus der Indexpartizipation jährlich über den Lock-In gesichert und negative Wertentwicklungen am Ende des Indexjahres auf Null gesetzt.

Allerdings können bei der Index Select Plus Variante die Partizipationssätze vergrößert werden:

- Partizipationssatz Chancenturbo 1 %: Die Partizipationsquote beträgt 108,67 %, das Garantieniveau mindestens 90 %.

- Partizipationssatz Chancenturbo 2 %: Die Partizipationsquote beträgt 146,36 %, das Garantieniveau muss auf 80 % reduziert werden.

Die Allianz Index Select Plus Variante ist damit die offensivere Ausrichtung.

Was sind die Allianz Index Select Vorteile?

Nachdem wir die grundsätzliche Funktionsweise der Allianz Indexpolice besprochen haben, möchte ich gerne auf die wesentlichen Vorteile des Produkts eingehen. Hierbei sind meines Erachtens folgende drei Aspekte zu nennen:

Der „Lock-In-Mechanismus“

Dieser besagt, dass einmal erzielte und dem Vertragsguthaben gutgeschriebene Erträge – sei es aus der Indexpartizipation oder aus der sicheren Verzinsung – „eingefroren“ werden und damit nicht mehr verloren gehen können. Gerade bei den derzeit wieder volatileren Finanzmärkten sicherlich ein interessanter Aspekt.

Die Alternative der sicheren Verzinsung

Derzeit liegt die Gesamtverzinsung der Allianz bei 2,60 % p.a.. Abzüglich Verwaltungskosten werden dem Kunden 2,25 % jährlich gutgeschrieben. Diese Verzinsung liegt im Jahr 2023 im Rahmen:

Höhere Renditechancen mit dem Chancenturbo

Zusätzliche Renditechancen erhalten Versicherungsnehmer bei Wahl der Index Select Plus Variante. Gerade jüngere Kunden, die unbedingt einen Indextartif abschließen möchten (ich persönlich halte das für diese Kundengruppe für keineswegs ratsam), sollten sich für den Chancenturbo entscheiden.

Was sind die Allianz Index Select Nachteile?

Bereits in der Einleitung hatte ich dargestellt, dass diese Allianz Indexpolice von einigen Experten kritisiert wird und dass auch ich sie nicht jedem Kunden uneingeschränkt empfehlen kann. Daher gehe ich im Folgenden auf die meines Erachtens wesentlichsten Nachteile des Allianz Index Select ein:

Die Art der Anlage

Wie oben beschrieben, handelt es sich beim Allianz Index Select grundsätzlich um einen klassischen Tarif. Das bedeutet, dass der überwiegende Teil der Kundengelder in niedrig verzinste Staatsanleihen investiert wird. Hohe Renditen sind daher mit dieser Indexpolice auf absehbare Zeit unwahrscheinlich.

Der Cap und die Partizipationsquote

Wie ebenfalls bereits im Abschnitt „Funktionsweise“ erwähnt, werden monatliche Indexgewinne nach oben hin durch den Cap begrenzt. Monatsverluste hingegen werden in voller Höhe gegen gerechnet. Einzelne, besonders starke Verlustmonate können so den jährlichen Gesamterfolg an der Indexpartizipation schnell „auffressen“ und zu einer Nullverzinsung führen.

Darüber hinaus führt die bereits beschriebene Partizipationsquote zu einer weiteren Reduzierung der Gewinne.

Problematisch an der Sache ist: Maßgeblichen Einfluss auf die jährliche Festlegung des Cap und der Partizipationsquote hat die Höhe der Überschussbeteiligung. Ein anhaltend niedriges Zinsumfeld hat demnach wahrscheinlich weitere Reduzierungen zur Folge.

Das stark eingegrenzte Investitionsumfeld

Die Partizipation an lediglich zwei Aktienindizes wie dem Eurostoxx 50 und dem S+P 500 ist schlichtweg nicht ausreichend und viel zu einseitig. Besser wäre aus meiner Sicht ein breit gefächerter Index wie beispielsweise der MSCI World, oder noch besser ein All World Index, der die Wertentwicklung der größten Unternehmen weltweit abbildet.

Wie war die Index Select Wertentwicklung 2018-2023?

Die folgende Tabelle zeigt anschaulich die Wertentwicklung seit 2018 der tatsächlichen Indexpartizipation im Vergleich zu den monatlich aufsummierten Entwicklungen des jeweiligen Index.

Die Indexpartizipation berechnet die Allianz wie folgt: Die maßgebliche Jahresrendite, bestehend aus den monatlich gemessenen Wertentwicklungen, wird mit dem Partizipationssatz multipliziert.

| Zeitraum | Wertentwicklung Eurostoxx 50 | Indexpartizipation |

|---|---|---|

| 2018 / 2019 | -4,09 % | 0,00 % |

| 2019 / 2020 | 0,95 % | 0,22 % |

| 2020 / 2021 | 9,22 % | 0,00 % |

| 2021 / 2022 | 7,91 % | 0,00 % |

| Zeitraum | Wertentwicklung S+P 500 | Indexpartizipation |

|---|---|---|

| 2018 / 2019 | 2,79 % | 0,00 % |

| 2019 / 2020 | 6,32 % | 0,00 % |

| 2020 / 2021 | 26,25 % | 0,00 % |

| 2021 / 2022 | 15,96 % | 2,07 % |

Anhand der Tabelle kann man schnell erkennen, dass der Preis der Sicherheit (Beitragsgarantie) ein sehr hoher ist. Eine direkte Investition in den jeweiligen Index (über ETFs) hätte sich in dem hier vorliegenden Betrachtungszeitraum deutlich besser gerechnet, wäre allerdings auch mit mehr Stress verbunden gewesen.

Für wen ist diese Indexpolice geeignet und welche Alternativen gibt es?

Nachdem wir uns die Funktionsweise, die Vor- und Nachteile sowie die aktuellen Renditen genauer angeschaut haben, geht es nun um die Beantwortung folgender Frage: Zu wem passt der Allianz Index Select?

Bevor ich auf meine Empfehlungen hinsichtlich des Index Select eingehe, möchte ich eines vorausschicken: Ich bin kein Freund von klassischen Rentenversicherungen. Ich empfehle diese nur noch in sehr seltenen Fällen, beispielsweise wenn ich weiß, dass mein Mandant bei fondsbasierten Lösungen grundsätzlich „abwinkt und die Flucht ergreift“. In solchen Fällen ist es mir wichtiger, dass überhaupt etwas für die private Altersversorgung unternommen wird, statt dass mein Kunde aus Angst vor Risiken „den Kopf in den Sand steckt“. Schließlich ist der Aufbau einer zusätzlichen Altersvorsorge so immens wichtig geworden und mit Verdrängungsstrategien verringert man keine Rentenlücken.

Basierend hierauf empfehle ich den Allianz Index Select als eine Form einer klassischen Rentenversicherung beispielsweise demjenigen, der bereits die Altersgrenze von 50 Jahren überschritten hat und bisher noch keinerlei private Altersvorsorge mit lebenslanger Rentenzahlung aufgebaut hat. Hier kann diese Indexpolice ein interessanter Baustein sein: Der Kunde erhält Kapitalschutz UND die Chance auf eine höhere Rendite durch Partizipation an einem Aktienindex. Gerade weil bei solchen Kunden der geplante Renteneintritt vielleicht schon in 12 Jahren beginnen soll, spielt das Thema Kapitalerhalt eine sehr wichtige Rolle. Der zuvor näher beschriebene Lock-In-Mechanismus spielt hier seine Stärken voll aus.

An der Beurteilung der Situation würde sich im Übrigen nichts ändern, falls der oben beschriebene Kunde bereits Kapitalaufbau in Form von Wertpapierdepots und Immobilien betrieben hat. Meiner Überzeugung nach ist das für die Altersvorsorge ohne Basisabsicherung über Produkte mit lebenslangen Renten nämlich nicht ausreichend.

Dahingegen halte ich den Allianz Index Select insbesondere bei jüngeren Kunden für nicht geeignet. Durch die längere Laufzeit hat das Thema Kapitalerhalt eine geringere Bedeutung. Hier fallen dafür die Gewinnbegrenzungen viel stärker ins Gewicht: Der vom Kunden nicht beeinflussbare Cap, die geringe Auswahl an Indizes sowie die Tatsache, dass der Großteil der Beiträge in den konventionellen Deckungsstock fließt.

Als Alternative für dieses Klientel empfehle ich vor dem Hintergrund langer Laufzeiten, die Altersvorsorge mit ETF´s oder mit aktiv gemanagten Fonds aufzubauen. Sehr gut geeignet sind hier insbesondere Fondssparpläne oder aber moderne Fondspolicen.

Ich zahle jetzt seit 7 Jahren in den Index Select ein. Im März 2021 erwartet mich die 4. Nullrunde in Folge. Würde ich jetzt kündigen, wären 20% meines bisher eingezahlten Kapitals vernichtet. Die Indexpartizipierung ist den Namen nicht wert. Ich werde auf 100% Festverzinsung umstellen um zu retten was noch zu retten ist.

Die Indexpartizipierung ist sehr erklärungsbedürftig und leider erfolgt in vielen Beratungsgesprächen keine detaillierte Aufklärung über den dahinterliegenden Mechanismus. Wer eins zu eins an einem Index partizipieren- dabei aber auch die Vorteile eines Versicherungsmantels nutzen möchte- für den ist eine Fondspolice mit ETFs besser geeignet.

Hallo Daniel,

ich nehme den Riester auch nur um mein zu versteuerndes Einkommen zu senken. Somit wird neben der Zulage zumindest ein Teil des Vertrages vom Fiskus bezahlt. Habe auch seit 2 Jahren auf die 2,5 bzw 2,3%-Verzinsung umgestellt (in der aktuellen Situation ja nicht schlecht, wenn man die Abschlussgebühren des Vertrages aus der Renditebetrachtung raus läßt).

Hallo Herr Wenzel,

ich bin 53 Jahre und habe seit 2015 eine AllianzVermögensPolice Index Select und bin leider über die sehr hohen Kosten dieser Police nicht aufgeklärt worden. Das ärgert mich ungemein. Ich zahle 65 Euro mtl. ein und das 17 Jahre und 4 Monate. Die Versicherungsdauer ist lebenslang. Ich stelle mir jetzt die Fage ob es besser ist die Police zu kündigen oder diese beitragsfrei zu stellen und statt dessen in ETF´s zu investieren ?

Danke

R.Steinbacher

Hallo Herr Steinbacher,

vielen Dank für Ihren Kommentar.

Kosten in Versicherungsprodukten werden leider nach wie vor nicht immer transparent und nachvollziehbar erklärt. Sie schreiben, das Sie seit 2015 einzahlen. Damit dürften die Abschlusskosten nun weitestgehend beglichen sein. Die Verwaltungskosten bleiben natürlich weiterhin ein Bestandteil und verringern die spätere Auszahlung. Ob eine Anlage in ETFs jetzt die bessere Alternative für Sie ist, hängt ganz stark von Ihrer persönlichen Risikoneigung ab, aber auch steuerliche Gesichtspunkte müssen hier in jedem Fall beachtet werden.

Viele Grüße

Daniel Wenzel

Hallo Herr Wenzel,

wie schon oben geschrieben bespare ich den Vertrag mit vollen 4% meinen Gehaltes und nutze Ihn für die ESt-Erklärung (unverheiratet, gut verdienend). Auf Festinzins habe ich nun schon 2 Jahre umgestellt.

Nun bin ich 40 und die Lebenssitation hat sich seit Abschluss(2010) geändert. Ich habe eine Freundin und wir planen ein Haus. Kann ich den angesparten Betrag in meiner Finanzierung mit einbauen bzw ein Darlehen daraus generieren? Für den Wohnriester fallen meines Wissens nach wieder neue Bausparvertragsgebühren an.

Ich freue mich auf Ihr feedback. Vielen Dank.

Mit freundlichen Grüßen,

Hardy Kirchner

Hallo Herr Kirchner,

vielen Dank für Ihren Kommentar. Wenn ich es richtig verstanden habe, dann haben Sie einen Allianz Index Select Vertrag als Riester abgeschlossen. Da es sich bei Riester um ein Garantieprodukt handelt, stellt sich natürlich die Frage, ob eine zusätzliche Garantie über Index Select tatsächlich sinnvoll ist oder ob Sie dadurch nicht zu sehr auf Renditemöglichkeiten verzichten. Wie Sie aber schon richtig angemerkt haben, können Sie mit Riester Steuervorteile erzielen. Zu Ihrer Frage nach Wohnriester: Sie können den angesparten Betrag in eine Finanzierung mit einbauen, allerdings gibt es bei Wohnriester einige Fallstricke, die Sie in jedem Fall beachten sollten. Die Nachteile alle aufzulisten, würde aber hier im Kommentarfeld den Rahmen sprengen.

Viele Grüße

Daniel Wenzel

Hallo Herr Wenzel,

bitte schauen Sie sich mal bei diesem Produkt Allianz Index Select die Verwaltungkosten an. Immens hoch!!!

Ich zahle jeden Monat 500€ ein. Über die Abschuss- und Verwaltungsgebühren wurde ich bei Abschluß nicht aufgeklärt.

Abschlussgebühr: für die ersten 6 Versicherungjahre 6 x 347,88€ = 1892,60€ …plus

Verwaltungsgebühr: Jedes Jahr über Laufzeit: 360€ …. plus

zusätzliche weitere Verwaltungkosten: 0,50€ für jeweis 100€ Deckungskapital

Für meine Laufzeit von 2016 – 2031 hochgerechnet sind das ca. 11.004 €

Für Ihre Meinung wäre ich sehr Dankbar, VG D Beierl

Hallo Herr Beierl,

vielen Dank für Ihren Kommentar. Die Kosten sind in der Tat sehr hoch. Darüber hinaus muss man prüfen, ob diese Kosten derzeit noch im Verhältnis zum weiteren Entwicklungspotenzial der Police stehen. Eine genaue Überprüfung kann ich für Sie im Rahmen des kostenlosen Erstgespräches vornehmen.

Viele Grüße

Daniel Wenzel

We currently have Allianz privatRente IndexSelect insurance start at 2017 and maturity at 2014 an monthly payment of 500euros if we are planning to discontinue what %will be the loss in our capital and interest…..we started in an assumption that we could take out the capital without any losses, but came to know that was not the case…..can you please explain .

This depends on the current value of your contract. The guarantee that you don´t loose capital is only for the time when the maturity of the contract ends.

Ganz ehrlich ich würde das nicht mehr machen.habe es aber vor 8 Jahren abgeschlossen im denken es nur als festverzinsung zu machen.jedoch ärgere ich mich da später bei Monat. Auszahlung wieder o,2 % abgezogen wird.

Gebühren etc. Sind viel zu teuer.

Aber Dummheit bei vertragsabschluss wird eben belohnt.

Ich habe gerade wieder das Formular bekommen, um den Vertrag zu verlängern. Der Cap ist 1,9%. Da ist schon wieder nahezu mit Sicherheit abzusehen, dass man über die Beteiligung am Aktienindex Stoxx 50 auch in 2023 wieder eine Null-Rendite erzielt, ganz so wie viele Jahre zuvor ebenfalls. Die Konditionen für die Index-Beteiligung sind so miserabel geworden, dass nur noch die Festverzinsung bleibt. Das sind nun 2,1%, deutlich weniger als die Inflation.

Einerlei, welche Option man wählt: Diese Index Select ist ein konsequenter Geldverminderer.

Das ist die „Sicherheit“ der nominellen Kapitalerhaltung kaum wert.

C.M.

Guten Morgen Herr Müller,

vielen Dank für Ihren Kommentar. Leider ist es tatsächlich so, dass der Preis für scheinbare Sicherheit extrem hoch ist. In vielen Fällen ist ein Direktinvestment in ETFs oder in Fondspolicen ohne Garantie deutlich lukrativer.

Viele Grüße

Daniel Wenzel

Hallo Herr Wenzel,

auch ich ärgere mich über die immens hohen Abschlusskosten, über die ich nicht aufgeklärt wurde. Habe die Police seit 2014… Ich würde die Police daher gerne auf ein Minimum an monatlichem Beitrag absenken, ginge das? Wissen Sie das zufällig?

Hallo Herr Wenzel,

ich kann mich den vorigen Frustkommentaren nur anschliessen. Hohe Abschlussgebühren und hohe Verwaltungskosten. Ich bezahle seit 10 Jahren 350.– monatlich. Es bleibt m. E. nur noch die Festverzinsung zu wählen, da durch die Aufrechnerei eine gute Marktentwicklung in einer Nullrunde endet. Da ich noch 7 Jahre vor mir habe, würde ich den monatlichen Bertag nun gerne auf ein Minimum reduzieren. Was bedeutet das dann für die künftigen Rentenauszahlungen? Gibt es weitere Nachteile, wenn ich das mache?

Danke und freundliche Grüße

Christina Buchmann

Hallo Frau Buchmann,

vielen Dank für Ihren Kommentar. Eine pauschale Aussage kann ich hierzu nicht treffen, dazu muss ich mir den Vertragsverlauf anschauen.

Viele Grüße

Daniel Wenzel